Tus aportes en pensión obligatoria son depositados en la

Cuenta de Ahorro Individual (CAI)

a tu nombre, y son administrados en la opción de Multifondos que hayas elegido. Sin embargo, si NO has elegido una opción, todo tu saldo y tus nuevos aportes deben ser administrados en la opción de Multifondo que la ley ha determinado por defecto.

Antes del 5 de marzo de 2019, el fondo que la ley determinó por defecto para administrar los ahorros pensionales de todas las personas que NO habían elegido un multifondo en específico, era el Fondo de Pensión Obligatoria Moderado, por tanto, todo su saldo se encontrará en ese fondo.

A partir del 5 de marzo de 2019, los nuevos aportes que se realicen en pensión obligatoria serán dirigidos al Fondo de Pensión obligatoria de Mayor Riesgo, de acuerdo con la edad de las personas, con el fin de aprovechar las ventajas que ofrece este fondo.

Antes del 5 Marzo 2019

Luego del 5 Marzo 2019

Para las personas que NO hayan elegido su opción de Multifondo, aplican las siguientes reglas de convergencia en tres momentos de la vida, de acuerdo con su edad:

Para las personas que NO hayan elegido su opción de Multifondo, aplican las siguientes reglas de convergencia en tres momentos de la vida, de acuerdo con su edad:

-

MOMENTO 1

Convergencia al Fondo de Pensión Obligatoria de Mayor Riesgo.A las personas menores de:

sus aportes mensuales a Pensión Obligatoria serán direccionados en un 100% al Fondo de Pensión Obligatoria de Mayor Riesgo.

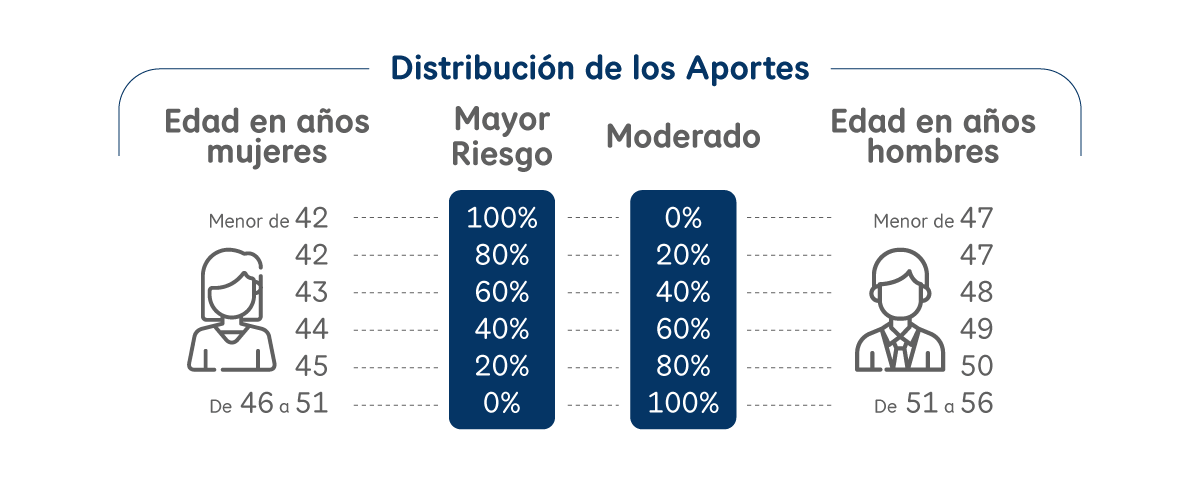

En la medida que aumentes en edad, tus aportes se distribuirán de acuerdo con la siguiente tabla:

TABLA No. 1:

Convergencia de nuevos aportes al Fondo de Pensión Obligatoria de Mayor Riesgo.

-

MOMENTO 2

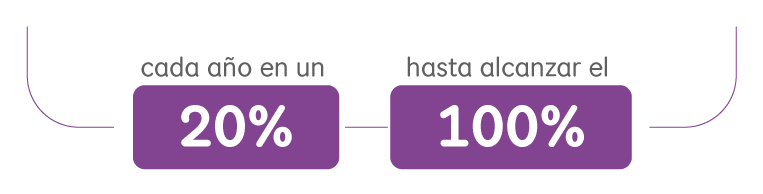

Convergencia al Fondo de Pensión Obligatoria Moderado.Ahora bien, la norma también prevé que en la medida que avances en edad, el saldo total de tu cuenta de ahorro individual, irá migrando o convergiendo al Fondo de Pensión Obligatoria Moderado,

cada año en un

20%

hasta alcanzar el

100%

TABLA No. 2:

Convergencia de saldo total al Fondo Moderado.

-

MOMENTO 3

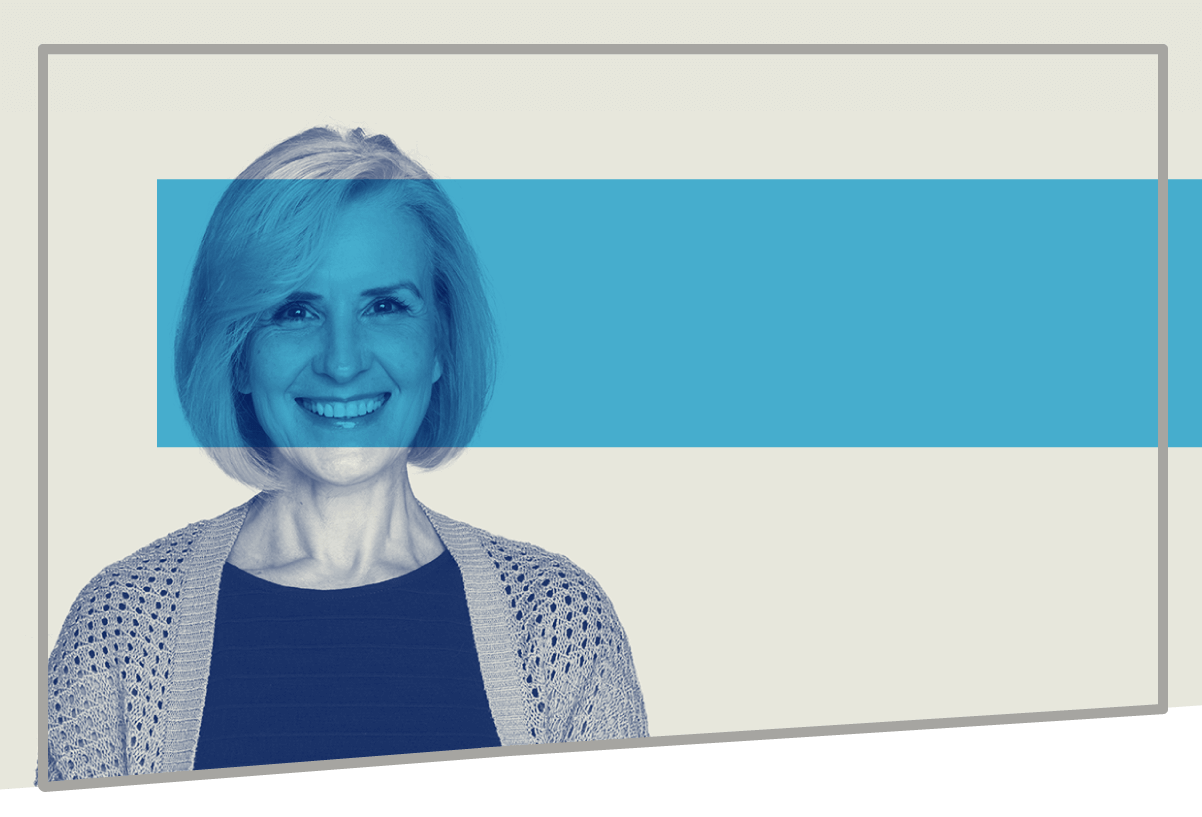

Convergencia al Fondo Conservador. Solo para aquellos que se acercan a la edad de pensión.Con el fin de preparar la Cuenta de Ahorro Individual (CAI) para el momento de la pensión y con el objetivo de que tu dinero ahorrado tenga mayor estabilidad, la ley prevé que cuando las personas entren en el período de 5 años antes de alcanzar su edad de pensión, un porcentaje del:

20% anual de sus recursos, irá migrando al Fondo de Pensión Obligatoria Conservador, hasta alcanzar un 100% para cuando llegue la edad de pensión. Esto se puede ver más claramente en la Tabla No. 3

TABLA No. 3:

Convergencia al Fondo Conservador.

La convergencia al Fondo Conservador aplica para todas las personas, independientemente de que hayan elegido o no una opción de Multifondo.

¿Qué pasa si eliges uno de los Multifondos?

Para las personas que SÍ elijan una de las opciones de Multifondos, NO les aplicará la convergencia de los Momentos 1 y 2, y la totalidad de sus recursos actuales y nuevos aportes de su Cuenta de Ahorro Individual quedarán concentrados en el fondo elegido. Solo al momento de entrar en la etapa final de cinco años antes de alcanzar la edad pensional, les aplicará la convergencia del Momento 3.

Trae tus pensiones obligatorias a Colfondos.

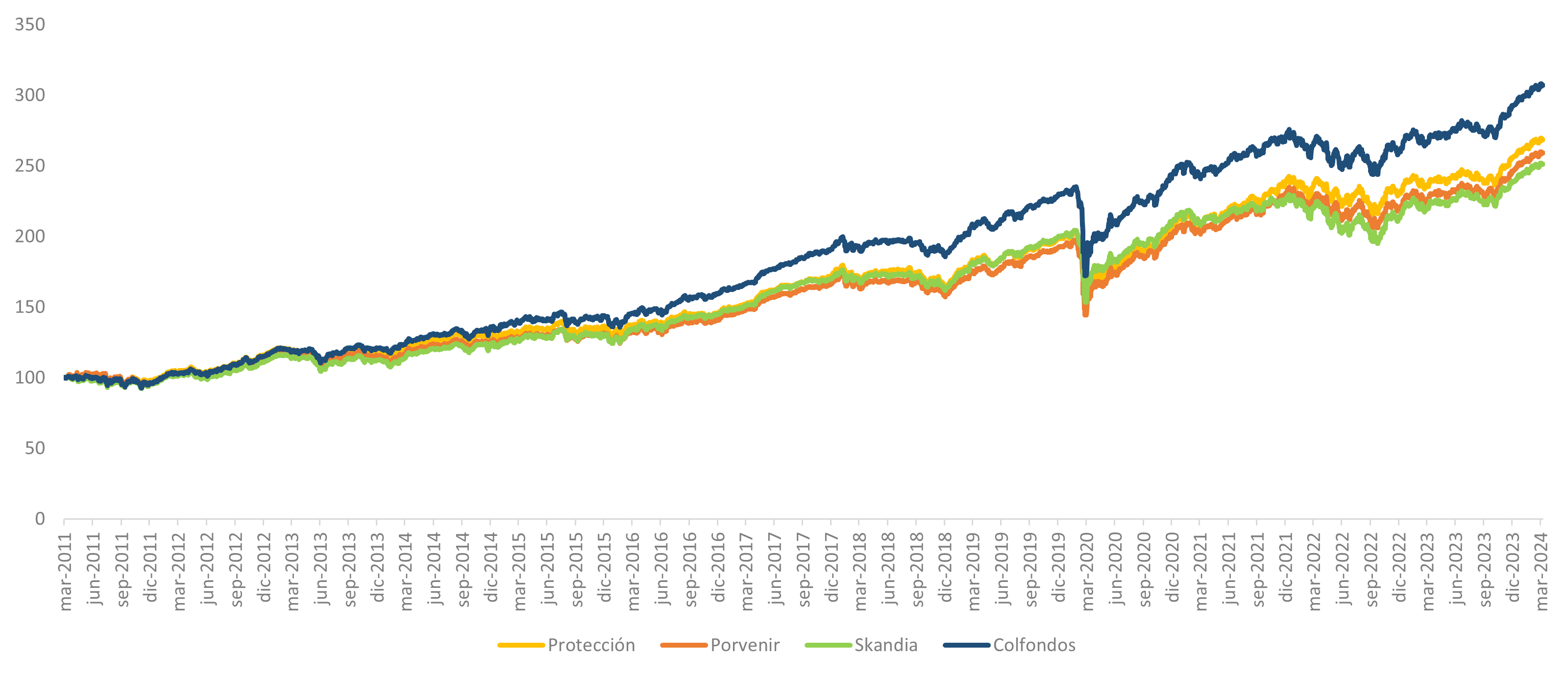

Fondo de Pensiones Obligatorias de Mayor Riesgo*

*Rentabilidad en términos efectivos anuales. Las rentabilidades obtenidas no son necesariamente indicativas de futuros resultados. Rentabilidad al 31 de enero de 2026.

¿Por qué elegir el Fondo de Mayor Riesgo?

Porque para aquellas personas que de acuerdo con su edad, aún les falta tiempo para alcanzar su edad de pensión, este fondo les permite, a través de la inversión en activos de mayor riesgo, la búsqueda de la mejor rentabilidad posible para sus ahorros. Este fondo puede presentar cambios fuertes en la Rentabilidad, pero en un ejercicio de Largo Plazo logra obtener retornos superiores a los que se hubieran obtenido en el Fondo Moderado o en el Conservador.

Veamos el siguiente ejemplo:

Álvaro hace sus aportes en Colfondos y tiene las siguientes características:

Asumimos que Álvaro elige una de las tres opciones de multifondos y permanece en ella durante su vida laboral, en la cual su empleador realiza los aportes constantemente.

Como podrás ver, en el caso de Álvaro, la opción que le permite alcanzar el valor de fondo y la mesada pensional más alta es la del Fondo de Mayor Riesgo.

Ver supuestos de simulación

*Estos cálculos se hacen suponiendo que Alvaro continúa cotizando a los 12 meses del año, todos los años, hasta cumplir la edad de pensión.

*Estos cálculos no constituyen una asesoría personal y son realizados con fines explicativos únicamente.

*El ejercicio se hizo con los supuestos de Rentabilidad del fondo seleccionado con las tasas definidas por la Superfinanciera: Conservador 4,62%; Moderado 6,12%; Mayor Riesgo 7,62% de acuerdo con la valoración real aplicable entre el 01/10/2017 y el 30/09/2018, tal como lo estipula la Circular Externa 051 de 2016 de la Superintendencia Financiera.

*El resultado de la simulación se visualiza en valor presente.

*Como administradora del RAIS, en el marco de esta simulación, se trata de un cálculo provisional y en ningún caso como una situación jurídica concreta y definitiva, ni como un derecho adquirido o expectativa legítima a favor de la persona de este ejemplo, teniendo en cuenta que los cálculos fueron efectuados con los supuestos citados.

Si quieres que todos tus ahorros, no solo los nuevos aportes, pasen al Fondo de Pensión Obligatoria de Mayor Riesgo, ingresa ya a nuestra Zona Transaccional y elige el Fondo de Pensión Obligatoria de Mayor Riesgo como tu opción.

¿Cuál es el propósito del Fondo de Pensión Obligatoria de Mayor Riesgo?

Este fondo está dirigido a aquellas personas que aún les falta tiempo para alcanzar la edad de pensión y por lo tanto, pueden invertir sus recursos en activos financieros que asumen mayores niveles de riesgo, con el objetivo de lograr en el largo plazo, la mejor rentabilidad posible para sus ahorros.

Te invitamos a ver este video

¿Quieres conocer más?

MULTIFONDOS DE PENSIÓN OBLIGATORIA

--------- ¿ya elegiste el tuyo? ---------

Para aquellas personas que aún no han elegido una opción de Fondo de Pensión Obligatoria (Multifondos), sus nuevos aportes a Pensión Obligatoria serán direccionados al Fondo de Mayor Riesgo, dependiendo de su edad, donde te recordamos que Colfondos ha mantenido el liderazgo en rentabilidad desde el inicio en Pensión Obligatoria de Mayor Riesgo.

MULTIFONDOS DE PENSIÓN OBLIGATORIA

--------- ¿ya elegiste el tuyo? ---------

Para aquellas personas que aún no han elegido una opción de Fondo de Pensión Obligatoria (Multifondos), sus nuevos aportes a Pensión Obligatoria serán direccionados al Fondo de Mayor Riesgo, dependiendo de su edad, donde te recordamos que Colfondos es el #1 en Rentabilidad en Pensión Obligatoria de Mayor Riesgo.

Aquí podrás conocer todo lo que necesitas sobre MULTIFONDOS de Pensión Obligatoria y saber cuál es el que más te conviene.

CONOCE EL CAMINO A LA CONSTRUCCIÓN DE TU FUTURO

CONSTRÚYELO CON NOSOTROS

Los trabajadores que cotizan a Pensión Obligatoria en un Fondo de Pensiones Privado como Colfondos, tienen la posibilidad de elegir entre:

alternativas de fondos

para que sus recursos de Pensión Obligatoria sean administrados de acuerdo con sus objetivos, condiciones personales y edad.

Esto se conoce como

MULTIFONDOS DE PENSIÓN OBLIGATORIA

Los afiliados a los fondos privados durante la etapa de acumulación, pueden elegir uno de los siguientes tres fondos:

Fondo de Pensión

Obligatoria Conservador

Fondo de Pensión

Obligatoria Moderado

Fondo de Pensión

Obligatoria de Mayor Riesgo

Amplía la información en este video:

- Selecciona una opción

-

¿Qué son los Multifondos?

-

¿A dónde van tus aportes?

-

¿Qué es Mayor Riesgo?

-

Liderazgo en rentabilidad desde el inicio

¿Quieres elegir Multifondo en este momento?

Si continuas navegando, consideramos que aceptas el uso que el portal web, propiedad de Colfondos S.A. Pensiones y Cesantías, hace de Cookies para mejorar la navegación y el uso de los servicios habilitados en la página. Para conocer nuestra política de cookies, haz clic aquí